同じ投資をしていても、人によって自分がやってる投資のイメージは違うもんだなと思うことがあります。インデックス投資7年生の私が持っているイメージを書いてみました。

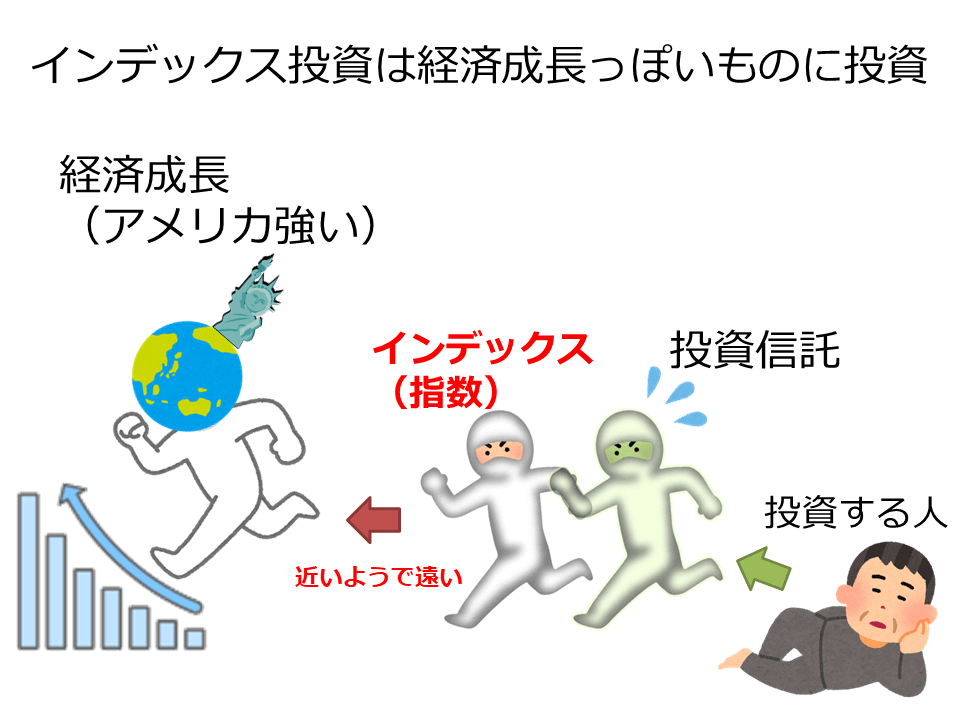

経済成長っぽいものを追いかけて

初めのころに「国際分散投資で世界の経済成長に投資」って聞いて、おお~カッコイイ!!と思いました。

投資しながら勉強してみると、確かにインデックス(指数)は、世界の株価や債券やREITに連動します。だけど、経済成長とインデックス(指数)は近いようで意外と遠いなと思うようになりました。

ある国が急激な経済成長を遂げても、それがそのままインデック投資で儲かるわけじゃない。思ったより複雑、そんなふうに思うようになりました。

2020年までを振り返ると文句なくアメリカが強かったです。しかし将来同じかどうか、確実にわかる人はいません。

【アセアロ変更】新興国株式のオーバーウェイトから時価総額の全世界株式へチェンジ! - みとべのできるかな

投信はがんばって引っ付く役目

私は投信(投資信託)を買って、インデックス投資をしてます。投信はインデックス(指数)にピッタリ引っ付いていくのが役目。このピッタリ引っ付くのが難しいようで、大きく相場が動くときは、ずれ(乖離)が大きくなりやすいです。

投信によってはインデックス(指数)との動きのずれ(乖離)がいつも大きいものがあって、運用下手が心配になります。

投資信託とベンチマークの乖離率、FTSEグローバルに連動するVTとMSCIオールのトータル・リターンを比べる - みとべのできるかな

投資する人は寝てても大丈夫

SBI証券も楽天証券も、自動積立ができるので、初めに何の投信を毎月(毎日)いくら買うか決めて設定したら、後は寝ていても大丈夫です。投信とインデックス(指数)と経済成長ががんばってくれます。 1年に1回は資産のチェックで起きましょう。

リスクとリターンは初めに学ぼう

リスクとリターンは、投資しない人に未知の話なので、投資に興味をもったら早めに調べてみましょう。投資の不安が少なくなると思います。

そう言ってますが、私がリスクとリターンについて考えたのは積立投資を初めて数年した後でした。

私が覚えてるのは「全世界株の場合、ざっくり期待リターン5%、リスク20%、1年間の最大損失35%、でもこれはあくまで目安で、実際の動きはもっと大きい、それも突然、半額になったりもする」です。

投資で大損するのが怖い?リターンとリスクから最大損失をイメージするシンプルな方法 - みとべのできるかな

どんな投信がいいか

インデックス投資は十数年、投資を持ち続けるんですが、その間はずっと手数料(信託報酬)が引かれます、その他にもインデックス(指数)に上手く引っ付くために手間がかかるので、手数料がかかります。

全部合わせて実質コストです。実質コストはもちろん低いほうがいいですが、インデックス(指数)との動きのずれが大きい運用下手だと困ります。

我が家の2019年つみたてNISAのコストをチェック(雪だるま) - みとべのできるかな

数十年の長期投資の間に、投信がなくなったら困るので、たくさんの人が買ってる投信がいいです。投信の大きさは純資産です。純資産は1口いくらの基準評価額とは違います。

純資産がゆっくりでも増えていると、投信が育っているなと安心します。

コストが低くて、運用が上手で、純資産が大きい投信(できれば右肩上がりに純資産が増えている)が理想ですね。

東北投信(外部リンク)で投信の選び方のまとめがあります。

投資の始め方に興味がある人はこちらの記事も参考にしてください↓