【2020年2月更新】

インデックス投資では、市場の経済指標である指数(インデックス)を運用の目安とします。

「ベンチマーク」は投資信託が運用の目安にする指数のことです。

インデックス投資では投資信託がベンチマークの指数とぴったり同じ動きをする=連動することで、市場の平均リターンを得ることができます。

文章で読むと何だか分かり難いですが、インデックス投資を始めてみると、イメージしやすくなります。

投資信託とベンチマークとその動きについて比べてみました。

投資信託とベンチマークの乖離率は小さい方がいい

インデックス投資をする時に、投資信託を選ぶポイントは、信託報酬や実質コスト、純資産額の増加、運用期間で、これは全て重要だと思います。

投資信託のベンチマークもいくつか種類があるんですが、個人的には広く分散されている投資信託であれば、あまりベンチマークには拘りません。

投資信託はベンチマークとピッタリ同じ動きをするのが理想ですが、運用が始まってすぐや、相場の急騰や暴落で指数が急変すると、ベンチマークと同じ動きをすることが難しく、投資信託とベンチマークの乖離率が大きくなります。

投資信託とベンチマークのずれが大きくなる=乖離率が大きくなると、インデックス投資が目指す市場の平均リターンを得るのが難しくなります。

市場の平均リターンを得るというインデックス投資の目標のためには、投資信託が低コストであることに加えて、ベンチマークとの乖離率が小さい安定した運用が必要です。

投資信託のベンチマーク

私がこれまで投資した投資信託とETF(上場投資信託)は、2タイプの指数をベンチマークにしています。

全世界の株式を対象にしたFTSEグローバル・オールキャップ・インデックス(以下、FTSEグローバル)をベンチマークとする

- SBI全世界株式(雪だるま)

- バンガード・トータル・ワールド・ストックETF(VT)

MSCIシリーズをベンチマークにする、

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slimの国内、先進国、新興国

- ニッセイ外国株式インデックスファンド

- 三井住友・DC全海外株式インデックスファンド

- たわらノーロード 新興国株式

MSCIシリーズには

- 日本を除く先進国を対象としたMSCI・コクサイ・インデックス

- 新興国を対象としたMSCI エマージング・マーケット・インデックス

- 全世界の株式を対象としたMSCIオール・カントリー・ワールド・インデックス(以下、MSCIオール)

などなど、呪文のような名前の指数があります。

FTSEグローバルとMSCIオールの構成とカバー率

FTSEグローバルとMSCIオールはどちらも全世界株式の指数です。

2つを比べると、FTSEグローバル・オールキャップ・インデックスのほうが、より広く分散されており、大型、中型、小型の銘柄を含んでいます。

MSCIオール・カントリー・ワールド・インデックスは小型株を含んでいません。

小型株については、MSCIオール・カントリー・ワールド・インデックス・スモールキャップを加えることでカバーできます。

| 項目 | FTSEグローバル | MSCIオール |

|---|---|---|

| 投資対象 | 世界株式 | 世界株式 |

| 構成銘柄数 | 約7700銘柄 | 約2500銘柄 |

| 指数の内容 | 全世界株式指数(時価総額加重平均型) | 全世界株式指数(浮動株調整時価総額加重平均型) |

| 全世界株式のカバー率 | 全世界株式市場の時価総額約98% | 全世界株式市場の時価総額約85% |

| 構成銘柄のタイプ | 大型、中型、小型株 | 大型、中型 |

FTSEシリーズでは韓国は先進国に分類されて、MSCIシリーズでは韓国は新興国に分類されています。

新興国の株式を対象とするMSCI エマージング・マーケット・インデックスの韓国の比率は16%ほどです。

FTSEシリーズのFTSEエマージング・インデックスでは韓国が含まれていません。

ベンチマークの違いをバックテストで確認

勝手に事前予想

FTSEグローバルとMSCIオールの過去の動きを比べてみたいと思います。

私の勝手な予想だと、FTSEグローバルは小型株を含んでいるので、MSCIオールと比べると、大暴落ではより下がり、最近の好調な相場ではより上がる、つまり、FTSEグローバルはより上下のふれ幅が大きい、はずです。

比べてみた結果は?

バックテストが簡単にできるサイトに行きます。

https://www.etfreplay.com/combine.aspx

Portfolio components の1にVTと入れます。(VTはFTSEグローバルに連動、VT経費率0.10%)

BenchmarkにACWIと入れます。(ACWIはMSCIオールに連動、ACWI:iシェアーズ MSCI ACWI ETF 経費率0.33%)

PeriodはCustomを選んで、2008年1月1日からスタート、エンドは当日の日付を入れます。

Test Stragegyをクリックすると結果が出ます。

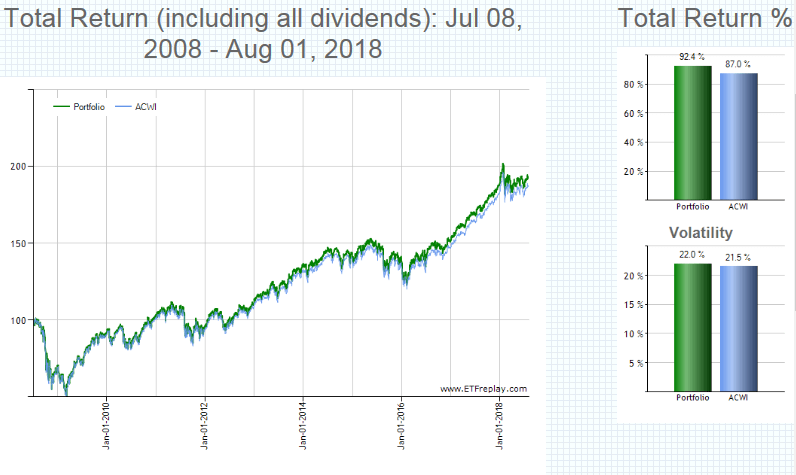

みどり色がFTSEグローバルと連動するVT、青色がMSCIオールに連動するACWIです。

グラフ上は、ほぼ同じ動きだけど、みどり色のVTがちょこっと良さそうです。

右のバーグラフ、Total ReturnでもみどりのVTが良い。

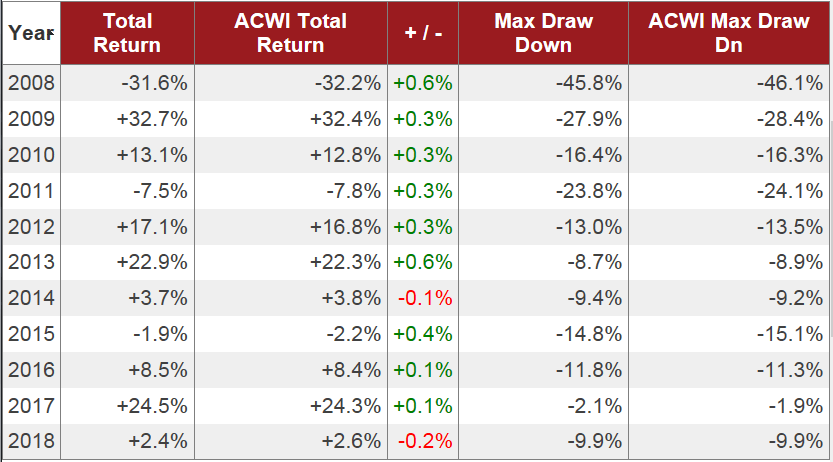

数字で見ると下のような感じ、西暦、VT、ACWI、+/-、VT、ACWIの順番で横並びです。

真ん中の+/-は、みどりで+のほうが、VTが勝っています。

若干ですが、ほとんどの年でVTのほうが勝っています。

特に、2008年の暴落時、2013年の上昇期に0.6%の差がついています。おどろき

2008年のリーマンショック時には2つとも急落しています。

おそるべしリーマンショック、ACWIのほうが下がらないという予想は外れて、大型だろうが、小型だろうか、容赦なく下がっています。

小型株を含むVT(FTSEグローバル)の方が変動が高いのは予想通りですが、2016年や2017年の最近のほうが、差は0.1%と、差が小さいです。予想外でした。

VTとACWIの経費率には0.23%の差がありますが、2016年と2017年のトータル・リターンの差は経費率の差よりも小さかったです。

投資信託のベンチマークのまとめ

- インデックス投資の目標である市場の平均リターンを得るには、投資信託が低コストであることに加えて、ベンチマークとの乖離率が小さい安定した運用が必要

- インデックス投資信託のベンチマークは全世界株式クラスではFTSEグローバル・オールキャップ・インデックスとMSCIオール・カントリー・ワールド・インデックスの2つがある

- FTSEグローバル・オールキャップ・インデックスのほうが小型株を含んでおり、カバー率が広い

- VT(FTSEグローバル)とACWI(MSCIオール)との差は、リーマンショックの2008年、2013年で0.6%VTの勝ち、2016年や2017年は0.1%で差が小さい

- あえて優劣をつけるなら、FTSEグローバル・オールキャップ・インデックスに連動するVTのほうがトータル・リターンが高い

この先の未来はどうなるんでしょうか?たまに確認しようと思います、楽しみです。